中國造紙行業的龍頭-玖龍紙業

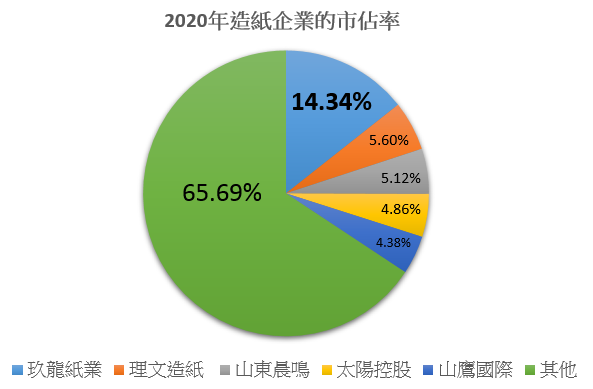

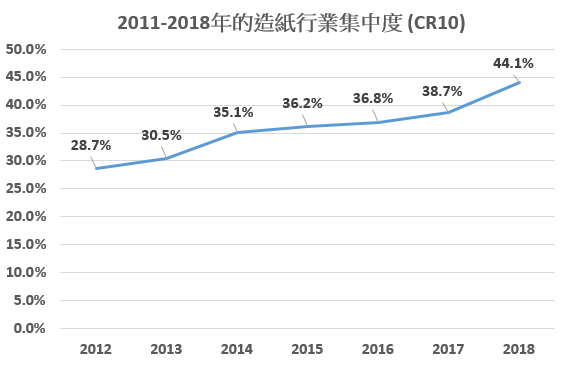

中國於2021正式實行「零外廢」政策,表明禁止以任何方式進口固體廢物。雖然此政策會對造紙行業構成衝擊,不能再向國外進口廢紙供應,整個造紙行業將會面臨原料的供應短缺,規模較小的公司將會面臨供應鏈的問題,但對龍頭造紙企業的影響不大,可以透過投入資本開支去調整原料結構(如建紙漿工廠)。按照目前中國的造紙企業的市佔率,呈現出行業集中度不高的現象,大部分主要都是以規模小的造紙企業為主,佔65.7%;其次為玖龍紙業(2689.HK),佔14.3%,是目前中國最大的造紙行業龍頭。其次,造紙行業是屬於一種重污染的行業,近年中國不斷收緊環保的政策,導致處理污水和廢氣的成本上升,越來越多的小型造紙企業面臨經營成本的壓力,可以看見當時造紙行業集中度(CR10)有上升的趨勢,意味當時很多的企業因成本過高已經選擇退出市場。因此,「零外廢」的政策將會加速行業的分化,規模較小的企業無法進口原材料,或因建紙漿工廠的成本過高,而選擇退出市場。基於以上兩項的政策原因,造紙行業的集中度將會越來越高,市場份額會由龍頭企業去瓜分,玖龍紙業有望再次擴大市場份額。

雖然中國於2021年正式實行「零外廢」政策,但玖龍紙業仍然化危為機,鞏固市場龍頭地位,並提供周詳的垂直產業鍵之擴產計劃,減輕「零外廢」所帶來的原料供應短缺。首先在上游方面,公司將會於中國不同地區去擴產紙漿,包括湖北、遼寧、廣西以及馬來西亞,預計工廠於2023年底前落成,並提供超過360萬噸木漿產能,再加上目前85萬噸的紙漿產能,到時產能將超過450萬噸。其中上游延伸最大的好處是,確保公司在對原材料方面有穩定性的供應,從而成本的控制更有效率,達致生產規模效應;在下遊方面,公司目前下游包裝廠總設計年產能超過14億平方米,引進最先進的紙板紙箱生產線、加工設備及物流系統,在生產銷售及物流配送方面再作進一步的改善,預計各個項目完成後,下游包裝廠總設計年產能將超過24億平方米。其中主要目的是改善營運效率,達到協同效應,上下遊的延伸將會確保成本優勢及產品質量。

玖龍紙業於中國內地有八個造紙基地,核心基地為:東莞、太倉、天津和重慶;而輔助基地為瀋陽、河山、樂山和越南。以戰略性的佈局來看的話,大部分的核心基地是比較沿海為主,相較其他的造紙企業,沿海的企業會在資源和運輸上享有比較優勢,如太倉碼頭可以低運輸成本同時供貨與華北及中國西部市場。在中國不斷地收緊相關政策時,面對原料供應短缺的情況下,公司已經積極加強垂直產業鍊,深挖國廢採購網路;佈局再生漿、木漿等高品質替代纖維產能設備,形成資源優勢的互補。 公司於2018年收購了四家位於美國的漿紙廠(緬因州的Rumford、Old Town;威斯康星州的Biron;西佛吉尼亞州的Fairmont)。2019年收購了位於馬來西亞文東的漿紙廠(生產廢紙再生漿),並計劃在馬來西亞(雪蘭莪)建設一個新的智能化造紙基地。主要確保公司在對原材料方面有穩定性的供應,而成本再進一步下降,從而達致生產規模效應。另外,公司也於2021年底增加12.1億平方米下游包裝廠包裝產能。由此可見,公司的佈局是具戰略性的。

隨著中國電商的發展日益壯大,紙箱板的需求因電商行業的發展而上升,此現象尤其促銷活動更為明顯 (如雙十一等),數千億的交易將會衍生數以億計的商品包裝需求,中國電商的快速發展將會改變人們的生活習慣,造紙企業將會成為受惠行業之一。根據中國造紙協會《造紙工業2020年度報告》指出,2020年紙箱板的生產量為2,440萬噸,同比增長為11.42%;而消費量為2,837萬噸,同比增長為18.06%;進口量為404萬噸,同比增長為83.64%。從上面的數據得知,當時的消費量比起生產量高出為397萬噸,是出現一個供不應求的現象,需要透過國外進口紙箱板去解決短缺問題。為了解決這個現象,供應的缺口可以透過加強產能去解決,將會由有能力的企業去彌補,相信玖龍紙業有能力去解決產量的缺口,從而增加未來的銷售收入。

截止2022年3月1號,玖龍紙業的收市價為7.75元,距離上年2月的高位仍然有一段距離,加上早前公司於2月22號公佈截至2021年12月31日的中期業績,雖然營業收入繼續錄得增長,較去年同期增加約11.6%,主要因公司近期多次提價紙品價格;但經營盈利較去年同期減少41.5%,因為當時受到「零外廢」政策的正式實施,導致廢紙原料供應變得緊張,同時大宗商品價格及海運費用高漲,導致公司的利潤仍然受壓。但公司現時已經有周詳的垂直產業鍵之擴產計劃,當公司完全落實的紙漿的產能後,產品質量及生產成本更可控,尤其是當國際市場木漿價格上漲時,公司垂直產業鏈之優勢將更加明顯。因此,玖龍紙業仍然具有一定程度的潛力,供應鏈的影響只屬於短暫,仍然具有長期投資的價值。

免責聲明

筆者為證監會持牌人士,加多利資產管理有限公司(“加多利”) 陳子漢。截至本文章發表止,本人及/或其有聯繫者並無持有全部提及之證券的所有相關財務權益。

本文所包含的意見、預測及其他資料均為加多利從相信為可靠的來源蒐集,但就其是否公平、準確、完整或正確,加多利概不作出或發出任何明示或默示的保證或承諾、加多利對任何因信賴或參考有關內容所導致的損失概不負責。本文中的所有意見如有更改,怒不另行通知。所提供的資訊僅供參考和閱覽,並非就本文提及的證券或投資進行買賣或交易的建議、要約或招攬。加多利資產管理有限公司、其董事、高級人員、分析員或僱員可能持有所述公司的股票、認股證、期權或第三者所發行與所述公司有關的衍生金融工具等。投資涉及風險。投資者應注意,投資的價值和證券的價格可以上升或下跌,過往表現不一定未來表現的指標。投資者應尋求獨立專業意見,加多利在任何情況下,就投資者使用此文章的資訊而可能蒙受的利潤損失,概不在任何方面承擔責任。本文的內容的版權屬於加多利所有。未經加多利許可,任何人不得就任何目的複製、發佈或分發本文的全部或部分內容。